【簿記3級】第21回 有形固定資産の減価償却

前回の講義はコチラ→ 第20回 有形固定資産の取得 次回の講義はコチラ→ 第22回 有形固定資産の売却

固定資産は長期的に利用することで会社の売上獲得に貢献していますが、利用していくに従って、その価値は徐々に減少していきます。

この減少分を毎年見積もり、費用として計上すると同時に、固定資産の金額を減少させる必要があります。

この一連の手続を減価償却といいますが、今回の講義ではこの減価償却について学習していきます。

減価償却は簿記の発展に大きな影響を与えた記帳方法なので、簿記3級の試験でも必ず出題されます。

仕訳を丸暗記するだけではなく、背景にある考え方もしっかり理解していきましょう。

目次

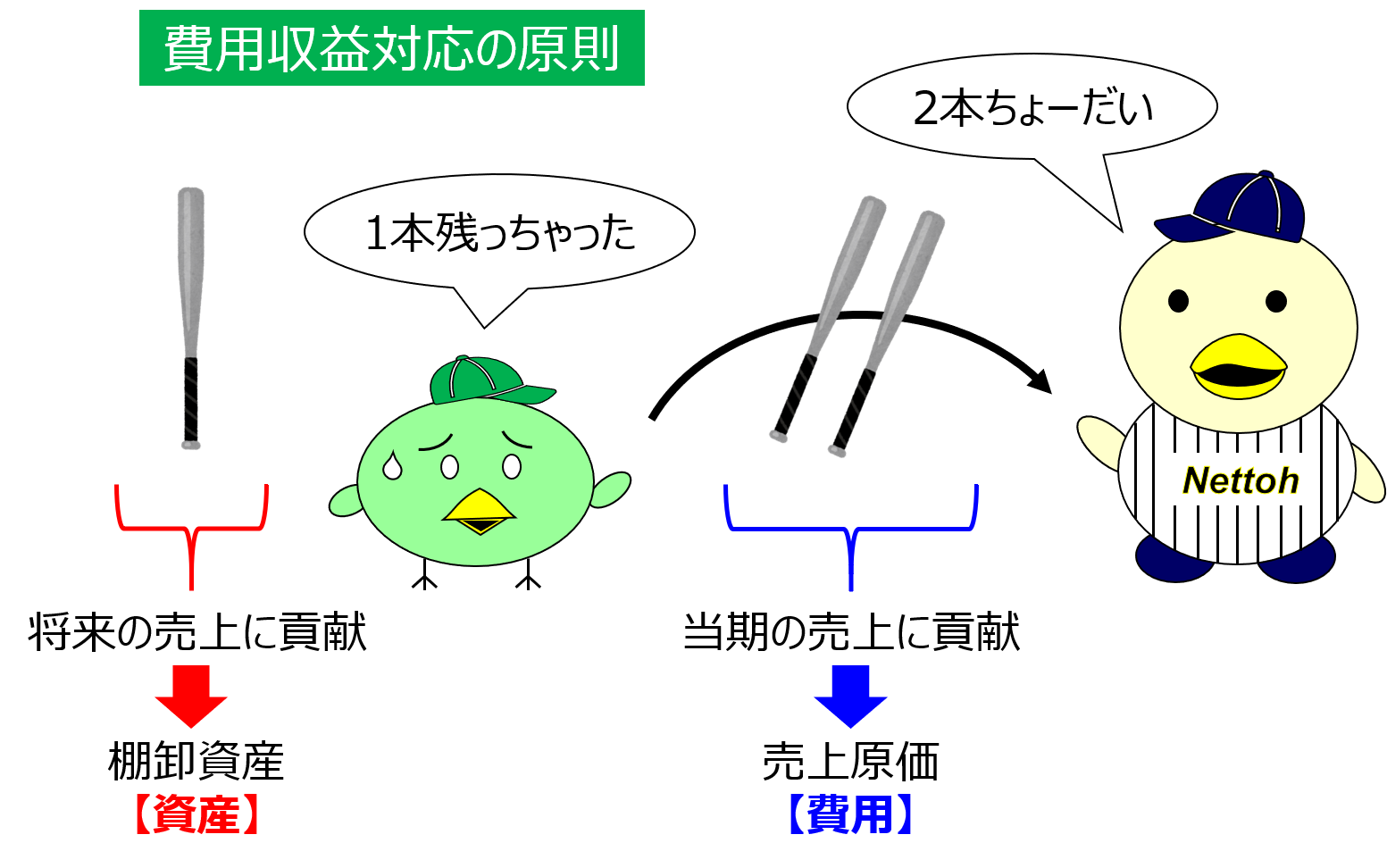

費用収益対応の原則

簿記の目的は、仕訳を積み重ねて貸借対照表(たいしゃくたいしょうひょう)や損益計算書(そんえきけいさんしょ)を作成することを目的としています。

このうち損益計算書は、会社の経営成績(利益)を開示するための財務諸表です。

そして経営成績を正しく計算するためには、売上の獲得に貢献した費用を、過不足なく計上する必要があります。

これを「費用収益対応の原則」と呼び、企業会計における大原則の一つとなっています。

例えば、2019年度にバットを3本仕入れて、同年度にそのバットを2本売り上げた場合、2019年度の売上(バット2本分)に対応する費用は、バット2本分であり、売れ残ったバット1本は費用ではなく棚卸資産として計上することになります。(詳しくは決算整理仕訳のところで学習します)

それでは、この費用収益対応の原則を固定資産に当てはめると、どのような処理が必要となるでしょうか。

その処理方法こそが「減価償却」という手続きです。以下で減価償却について詳しく見ていきましょう。

減価償却とは

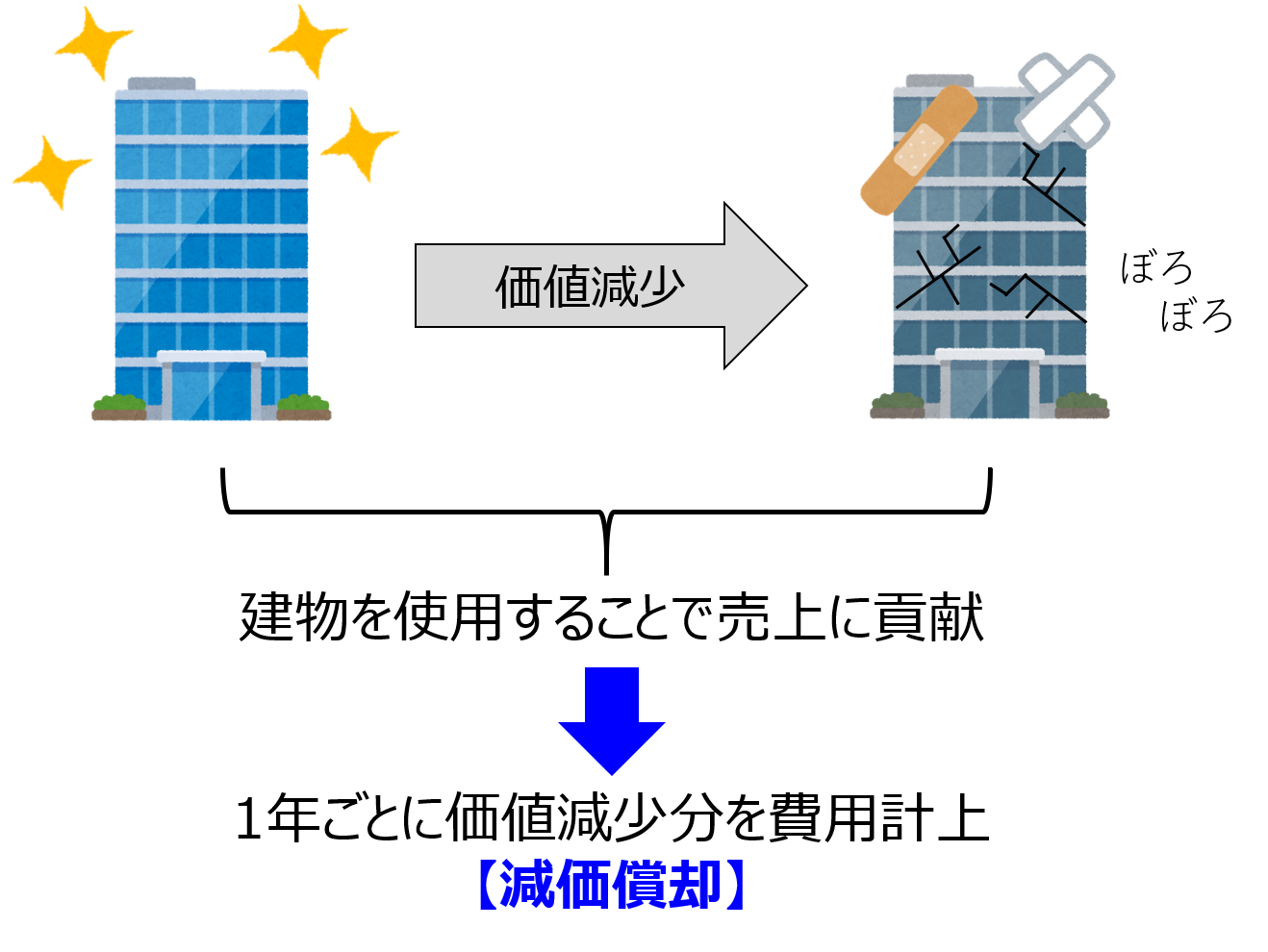

上述の通り、固定資産は長期的に利用されることで、会社の売上に貢献しています。

別の言い方をすれば「固定資産は長期的に使用してその価値を減少させると引き換えに、売上の獲得に貢献している」と言えます。

固定資産が会社の売上に貢献しているのであれば、費用収益対応の原則に従い、費用として計上する必要があります。

また、固定資産の価値が減少しているのであれば、その価値を見積もって、固定資産の金額を減少させる必要もあります。

そこで、財務諸表を作成する企業では毎年、固定資産の減少した価値(金額)を見積もり、その金額を費用として計上すると同時に、固定資産の価値(金額)を減少させる手続を行います。

この手続きのことを「減価償却(げんかしょうきゃく)」といい、減価償却によって費用化された金額を「減価償却費(げんかしょうきゃくひ)」といいます。

減価償却の計算方法

それでは具体的な取引例を用いて、減価償却費の計算方法を見ていきましょう。

固定資産を期首に取得したケース

【取引例①】 小早川は、X1年4月1日に本社の建物45,000円を購入し、現金で支払いました。 また購入にあたって必要となった仲介手数料2,000円と登記料3,000円も、現金で支払いました。

このとき、建物を購入した小早川は以下の通り仕訳します。

| 借方 | 金額 | 貸方 | 金額 |

| 建物 | 50,000 | 現金 |

50,000 |

固定資産の購入に関する仕訳は前回講義の復習です。

本社の建物は販売目的ではなく、かつ長期で利用する資産です。そのため固定資産の増加として処理することになります。

また固定資産の取得価額は、その資産の購入代価だけでなく、使えるようになるまでに直接かかった金額(付随費用)も含めなければなりません。

上記取引例では、仲介手数料2,000円と登記料3,000円が付随費用となります。そこで借方に建物50,000円(=45,000円+2,000円+3,000円)を記録します。

また、代金はすべて現金で支払っているので、現金(資産)の減少として貸方に現金50,000円を記録します。

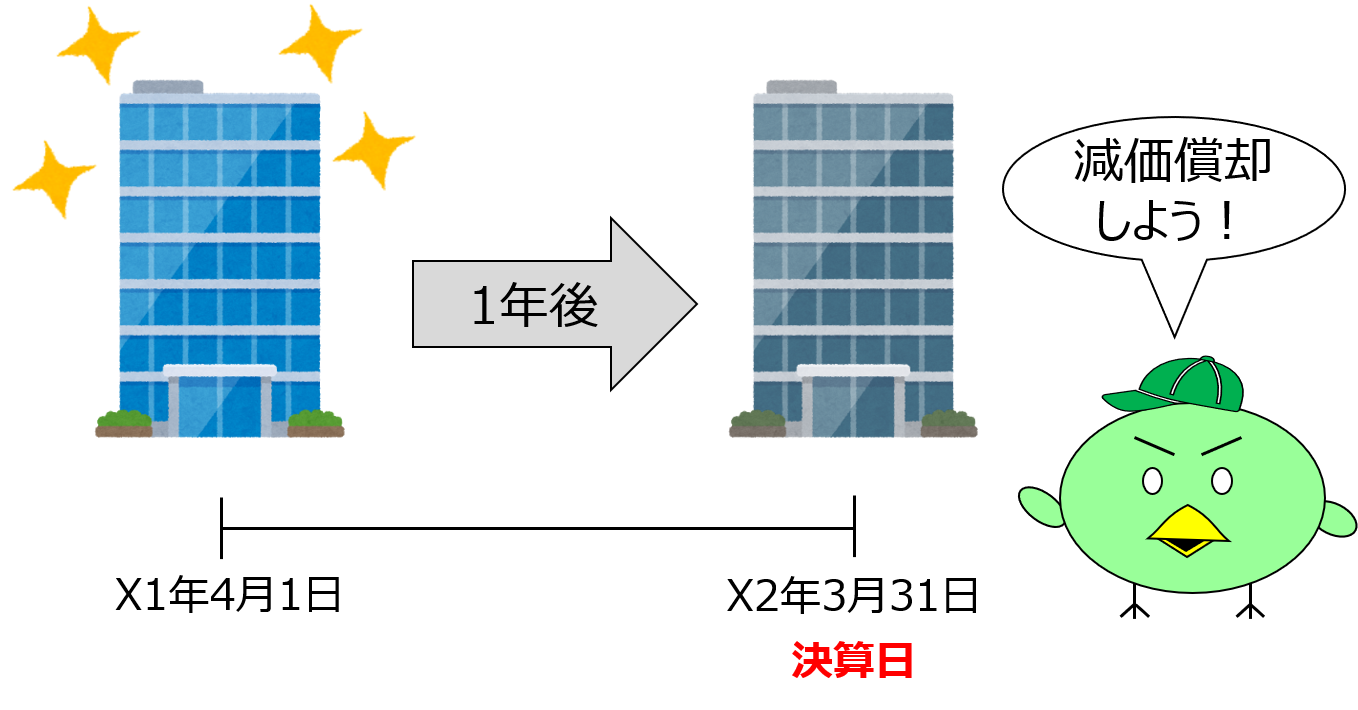

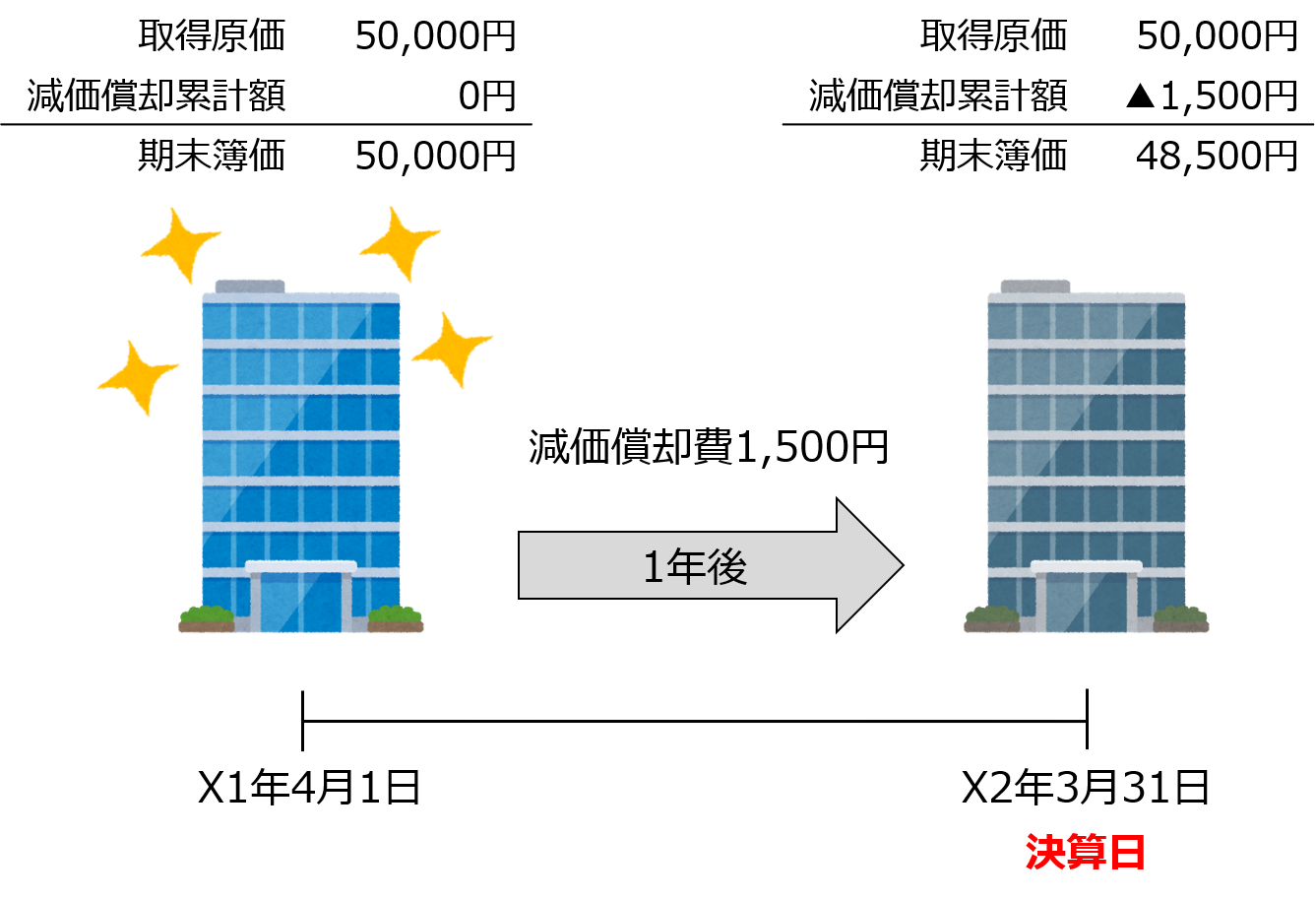

【取引例②】 小早川は、期末(X2年3月31日)を迎えたので、当期首に購入した建物 (取得原価50,000円)について減価償却を行いました。 なお減価償却方法は定額法で、耐用年数30年、残存価額は取得価額の10%とします。

このとき、建物の減価償却を行った小早川は以下の通り仕訳します。

| 借方 | 金額 | 貸方 | 金額 |

| 建物減価償却費 | 1,500 | 建物減価償却累計額 |

1,500 |

上述の通り、減価償却とは固定資産の減少した価値を計算し、その金額を費用として処理する手続です。

減価償却は、固定資産の取得原価、耐用年数、残存価額を用いて計算します。(これらの計算要素は、問題文で必ず与えられるのでご安心ください)

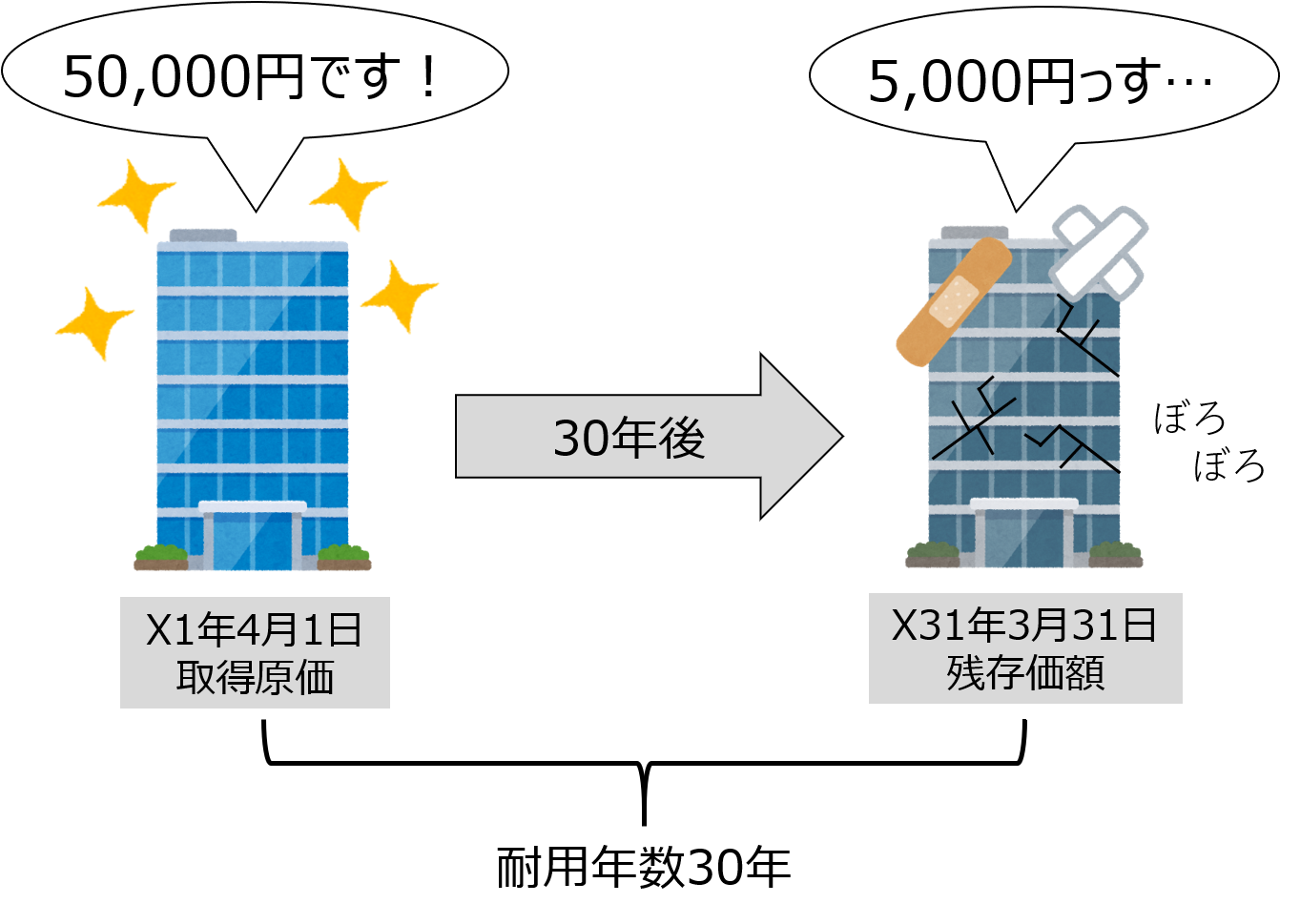

耐用年数とは、その固定資産を利用することのできる年数(寿命)をいいます。また残存価額とは、固定資産を耐用年数まで使い終わった後に残っている価値(売却額)のことをいいます。

上記の取引例では、取得原価50,000円、耐用年数30年、残存価額5,000円(=50,000円×10%) となります。

もともと50,000円だった建物が、30年後には5,000円になるので、30年で45,000円分の価値が減少することになります。

30年で45,000円分の価値が減少するということは、1年間で1,500円(=45,000円÷30年)の価値が減少すると見積もられます。

この価値減少を費用が発生(売上に貢献)したと考え、費用の増加として借方に建物減価償却費1,500円を記録します。

それと同時に、建物の価値が減少しているので、資産の減少として貸方に建物減価償却累計額1,500円を記録します。

(注意)もし購入した固定資産が建物ではなく備品だった場合は、「”備品”減価償却費」「”備品”減価償却累計額」という勘定科目になります。

「建物」を直接減額するのではなく、「減価償却累計額(げんかしょうきゃくるいけいがく)」という資産のマイナス科目を用いて、間接的に減額することに注意してください。この記帳方法を「間接法」と呼びます。

なお貸方科目に「建物」を用いて、建物の金額を直接減額する方法を「直接法」と呼びます。

簿記3級では「間接法」のみ試験範囲となっており、実務上も間接法で記帳するのがほとんどなので、間接法の仕訳をしっかり覚えて下さい!

また本取引例の減価償却費1,500円は、45,000円を30年で割ることで算定しています。この計算方法によれば、翌期以降の減価償却費も1,500円となります。

このように、毎期同額の減価償却費が計上される計算方法を「定額法(ていがくほう)」といいます。減価償却簿記3級では定額法のみが試験範囲となっているので、まずは定額法の計算をしっかりマスターしましょう!

固定資産を期中に取得したケース

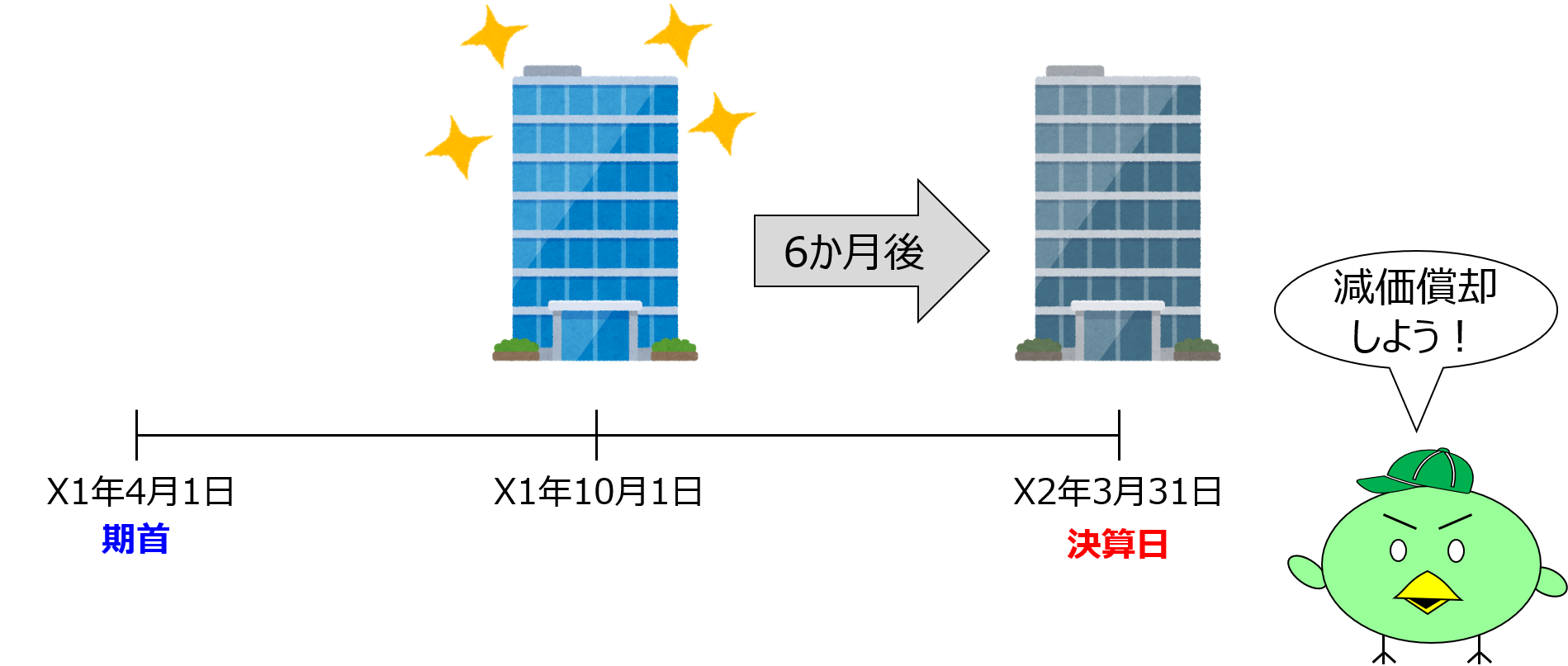

取引例①②では、期首に固定資産を購入したケースを紹介しましたが、期中で購入したケースも見ていきましょう。

【取引例③】 小早川は、X1年10月1日に本社の建物45,000円を購入し、現金で支払いました。 また購入にあたって必要となった仲介手数料2,000円と登記料3,000円も、現金で支払いました。

期中に購入した場合でも、購入時の仕訳は同じなので、以下の通り仕訳します。

| 借方 | 金額 | 貸方 | 金額 |

| 建物 | 50,000 | 現金 |

50,000 |

ただし、購入日から決算日までの期間が短くなるため、減価償却費の金額が変わってきます。次の取引例で計算方法を確認してみましょう。

【取引例④】 小早川は、期末(X2年3月31日)を迎えたので、当期首に購入した建物 (取得原価50,000円)について減価償却を行いました。 なお減価償却方法は定額法で、耐用年数30年、残存価額は取得価額の10%とします。

このとき、建物の減価償却を行った小早川は以下の通り仕訳します。

| 借方 | 金額 | 貸方 | 金額 |

| 建物減価償却費 | 750 | 建物減価償却累計額 |

750 |

取引例①②では、期首に固定資産を取得していたため、1年分の減価償却費を計上しましたが、期中に購入した固定資産の減価償却費は、使用した期間の分だけ月割り計算したうえで計上します。

取引例④のケースでは、下記の通り6か月分の減価償却費を計算します。

1年分の減価償却費 (50,000円-50,000円×10%)÷30年=1,500円

6か月分の減価償却費 1,500円×6か月÷12か月=750円

まとめ

- 減価償却とは、固定資産の減少した価値(金額)を見積もり、その金額を費用として計上すると同時に、固定資産の価値(金額)を減少させる手続をいいます。

- 建物を減価償却したときの仕訳

借方 金額 貸方 金額 建物減価償却費 1,500 建物減価償却累計額

1,500

- 固定資産を直接減額するのではなく、「減価償却累計額」という資産のマイナス科目を用いて、間接的に減額する記帳方法を「間接法」と呼びます。

- (取得原価-残存価額)/耐用年数 の計算式で毎期同額の減価償却費を計上する方法を「定額法」といいます。

- 期中に購入した固定資産の減価償却費は、使用した期間の分だけ月割り計算したうえで計上します。

前回の講義はコチラ→ 第20回 有形固定資産の取得 次回の講義はコチラ→ 第22回 有形固定資産の売却