【簿記3級】第25回 法人税、住民税及び事業税

目次

法人税、住民税及び事業税とは

会社(法人)は、もうけた利益(所得)に応じて税金を支払わなければなりません。

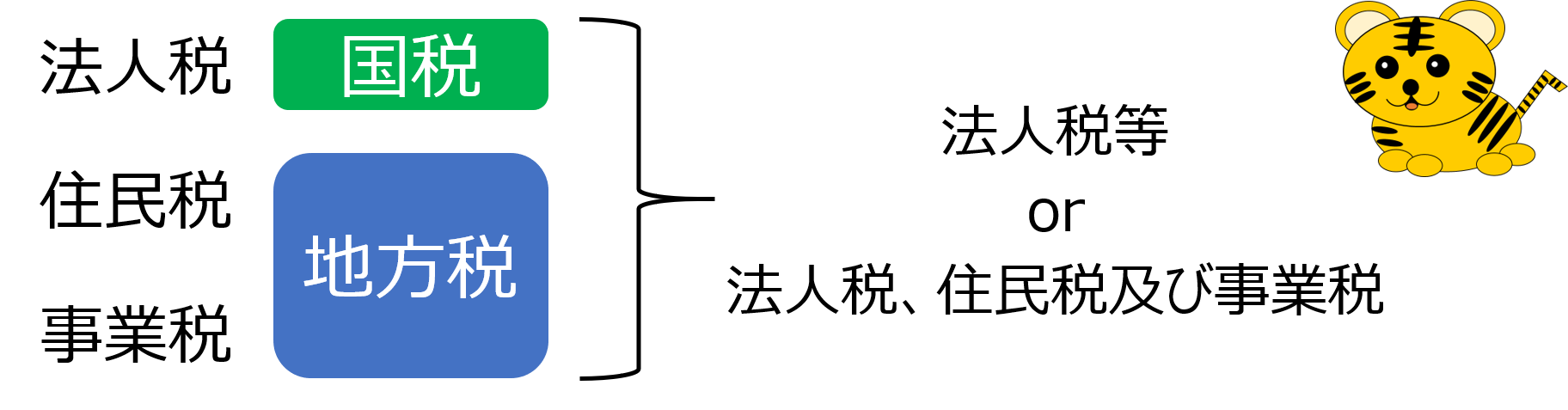

法人の所得をもとに課税される税金の代表格は「法人税」ですが、他に「住民税」と「事業税」があります。

(厳密には、法人税と事業税は「所得」を元に税額が決まり、住民税は「法人税額」「資本金」「従業員数」の3点を元に税額が決まります。もちろんこれは簿記3級の試験で問われることはありません。)

ちなみに、法人税は国に納める「国税」であり、住民税と事業税は地方公共団体に納める「地方税」であるという違いがあります。

いずれも、会社が納める税金の中核であることから、法人税・住民税・事業税の3つを合わせて「法人税等」と呼ばれることがあります。

また損益計算書上では、「法人税、住民税及び事業税」という1つの科目で表示されます。

簿記検定の試験では、「法人税等」を使うこともあれば、「法人税、住民税及び事業税」を使うこともあるので、問題文の指示に従うようにして下さい。

今回の講義では、法人税、住民税及び事業税に関する仕訳を学習しましょう。

法人税等を中間納付したときの仕訳(中間申告時)

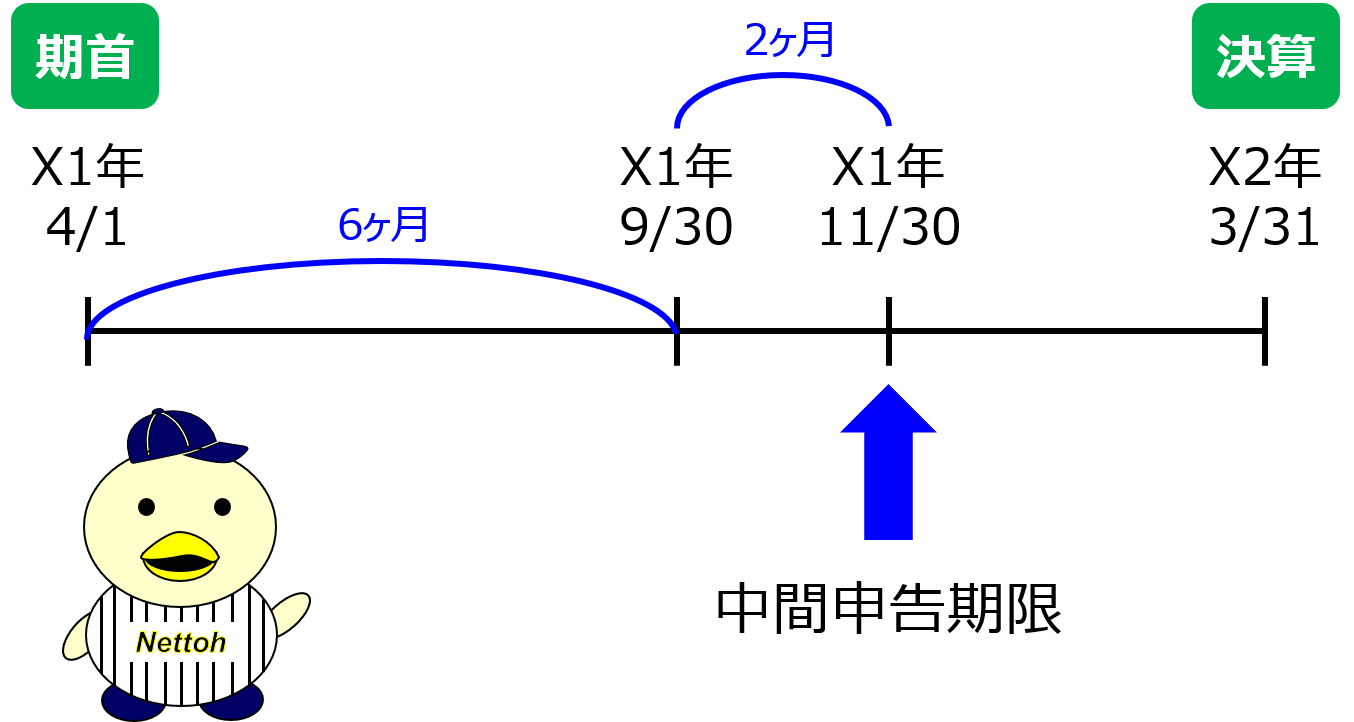

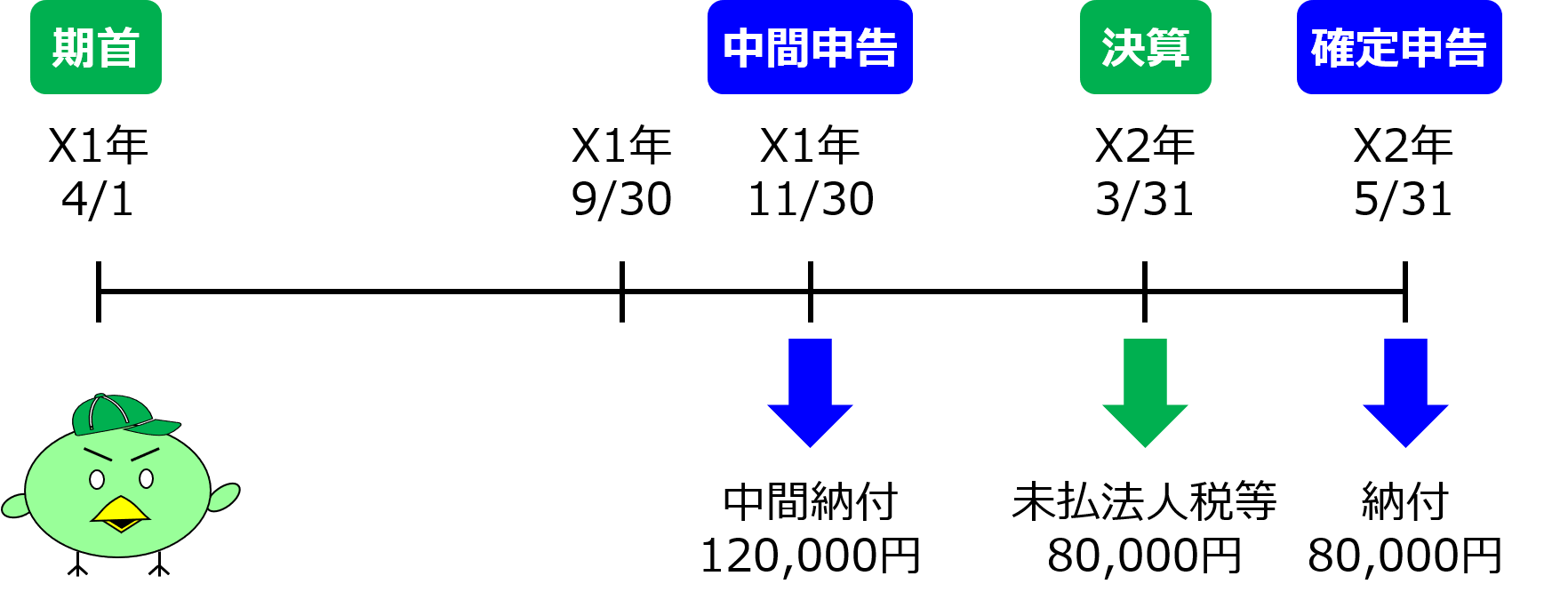

会計期間が1年で、一定規模以上の会社は、法人税等の中間申告(中間納付ともいいます)を行う必要があります。

中間申告は、事業年度開始の日以後6か月を経過した日から2か月以内に行う必要があります。例えば3月決算の場合は、11月30日が申告期限となります。

また中間納付する税額は、前事業年度の税額のおよそ半額となります。なお簿記3級の試験では、申告日や税額は問題文で与えられますので、これらを覚える必要はありません。

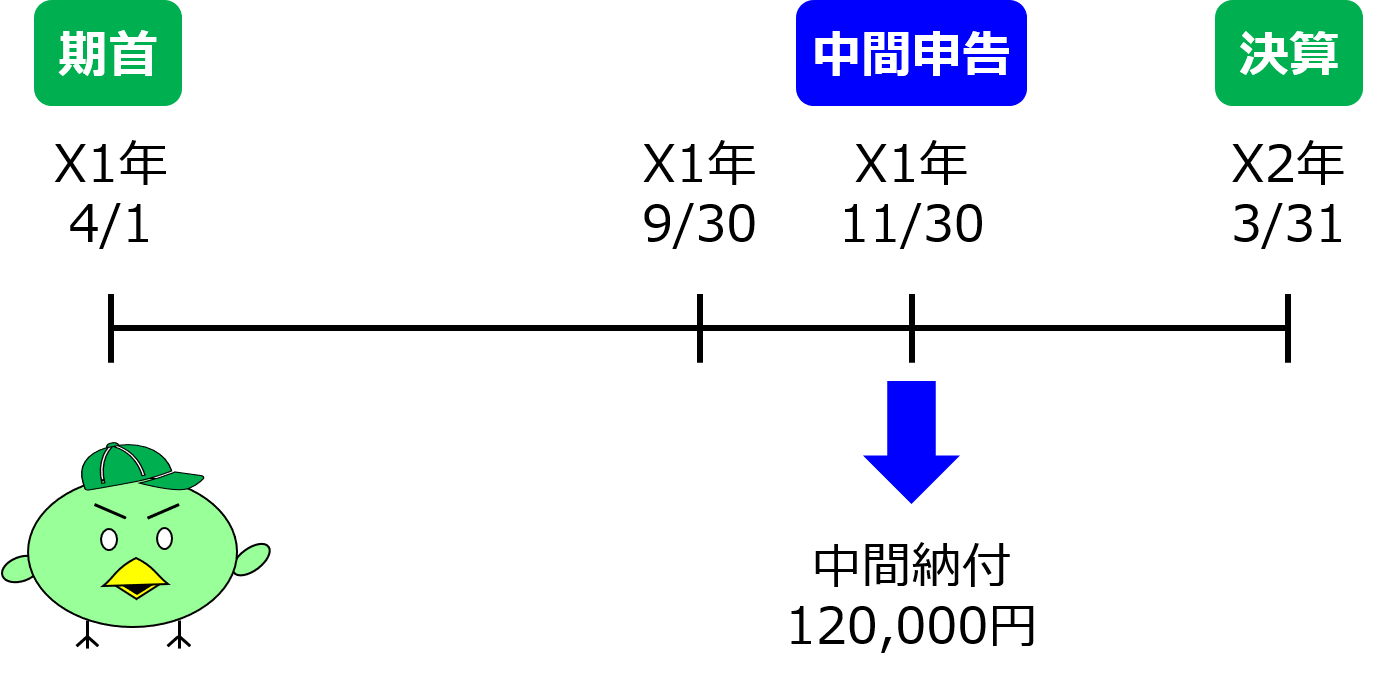

それでは取引例を用いて、中間申告時の仕訳を確認してみましょう。

小早川株式会社は、X1年11月30日に中間申告を行い、法人税70,000円、住民税20,000円および事業税30,000円を現金で納付した。

このとき小早川株式会社は以下の通り仕訳します。

| 借方 | 金額 | 貸方 | 金額 |

| 仮払法人税等 | 120,000 | 現金 | 120,000 |

現金で納付しているので、まずは資産の減少として、貸方に現金120,000円(=70,000円+20,000円+30,000円)を記録します。

そして借方に仮払法人税等120,000円を記録します。

「仮払法人税等」は第17回 その他の債権と債務 -仮払金・仮受金-で登場した「仮払金」と同様の性質を持つ資産科目です。

復習になりますが、仮払金とは、現金などの支出があったものの、支出の内容や金額が確定していない場合に、一時的に使用される勘定科目です。

ここで、法人税等は会社の利益に税率を掛けることで算定されますが、中間申告時点では会社の利益が確定していないため、中間納付する金額は概算金額となります。

つまり中間申告時点では、支出しているものの最終的な金額が確定していないため、「仮払法人税等」という一時的な科目で処理するのです。

では次に、決算時に法人税額が確定したときの仕訳を確認してみましょう。

法人税等が確定したときの仕訳(決算時)

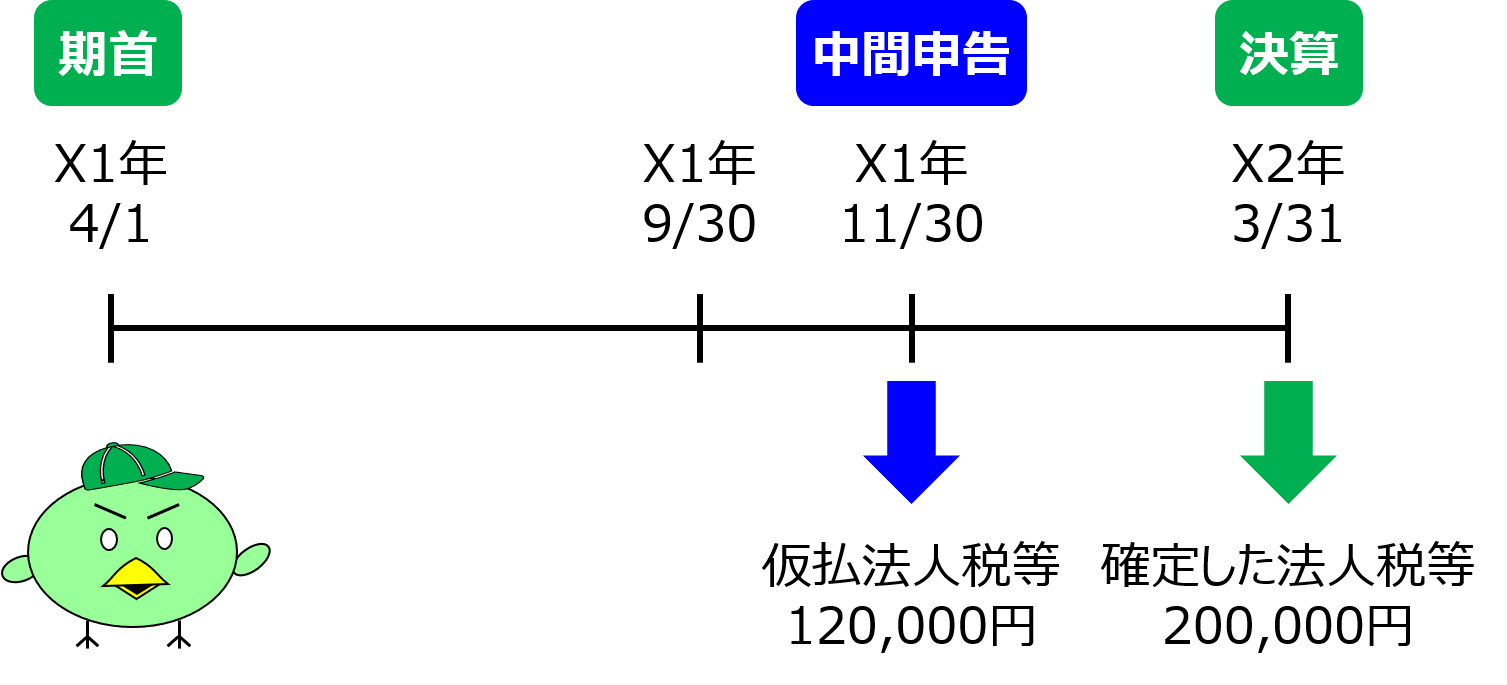

それでは取引例を用いて、決算を迎え法人税等の金額が確定したときの仕訳を確認してみましょう。

決算日時点では、納付すべき法人税額が決まるだけで、まだ支払は行っていないことに注意してください。

X2年3月31日、決算の結果、法人税等が200,000円と計算されたので、仮払法人税等120,000円との差額を未払法人税等として計上しました。

このとき小早川株式会社は以下の通り仕訳します。

| 借方 | 金額 | 貸方 | 金額 |

| 法人税等 | 200,000 | 仮払法人税等 | 120,000 |

| 未払法人税等 | 80,000 |

決算によって会社の利益が確定し、法人税等の金額も確定したので、費用の増加として借方に法人税等200,000円を記録します。

この例では「法人税等」という科目を用いましたが、「法人税、住民税及び事業税」という科目が使われることもあるので、問題文の指示に従うようにして下さい。

また中間申告時に資産計上していた仮払法人税等を、確定した費用(法人税等)に振り替えるため、資産の減少として貸方に仮払法人税等120,000円を記録します。

そして確定した法人税等と仮払法人税等の差額は、未だ納付していない税金なので、負債科目である「未払法人税等」として処理します。

そのため、負債の増加として、貸方に未払法人税等80,000円を記録します。

未払法人税等を納付したときの仕訳(確定申告時)

それでは最後に、未払法人税等を納付したときの仕訳を確認してみましょう。

決算で確定した法人税等は、原則として決算から2か月以内に確定申告を行い、納付する必要があります。

例えば3月決算の場合は、5月31日が申告期限となります。

中間納付を行っている場合は、確定した法人税等から仮払法人税等を差し引いた金額、すなわち未払法人税等の金額だけ納付することになります。

それでは取引例を用いて仕訳を確認してみましょう。

X2年5月31日に、小早川株式会社は前事業年度の法人税等について確定申告を行い、未払法人税等80,000円を現金で納付した。

このとき小早川株式会社は以下の通り仕訳します。

| 借方 | 金額 | 貸方 | 金額 |

| 未払法人税等 | 80,000 | 現金 | 80,000 |

前期決算時点では未払いだった法人税等を納付したので、負債の減少として、借方に未払法人税等80,000円を記録します。

また現金で納付したため、資産の減少として、貸方に現金80,000円を記録します。

まとめ

- 法人税等を中間納付したときの仕訳(中間申告時)

借方 金額 貸方 金額 仮払法人税等 120,000 現金 120,000 - 法人税等が確定したときの仕訳(決算時)

借方 金額 貸方 金額 法人税等 200,000 仮払法人税等 120,000 未払法人税等 80,000 - 未払法人税等を納付したときの仕訳(確定申告時)

借方 金額 貸方 金額 未払法人税等 80,000 現金 80,000