【簿記3級】第26回 消費税(税抜方式)

目次

消費税とは

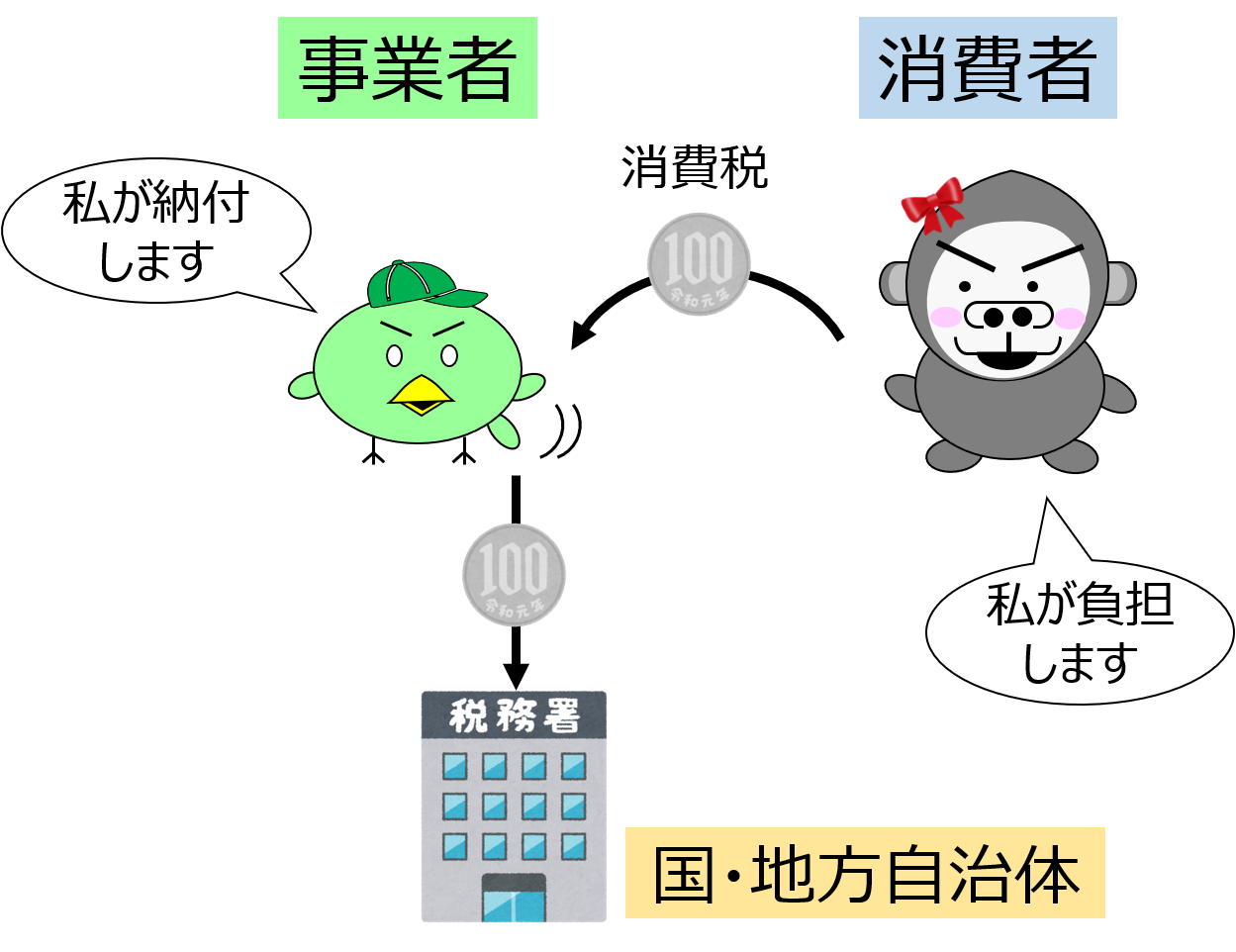

消費税とは、商品の販売やサービスの提供などの取引に対して課税される税金です。

消費税は、商品やサービスを受け取った消費者が負担し、消費税を受け取った事業者が、国や地方自治体に納付する仕組みになっています。

このように、消費税は、納税義務者(税金を国や地方自治体へ納める義務がある人)と担税者(税金を負担する人)が異なるため、「間接税」と呼ばれます。

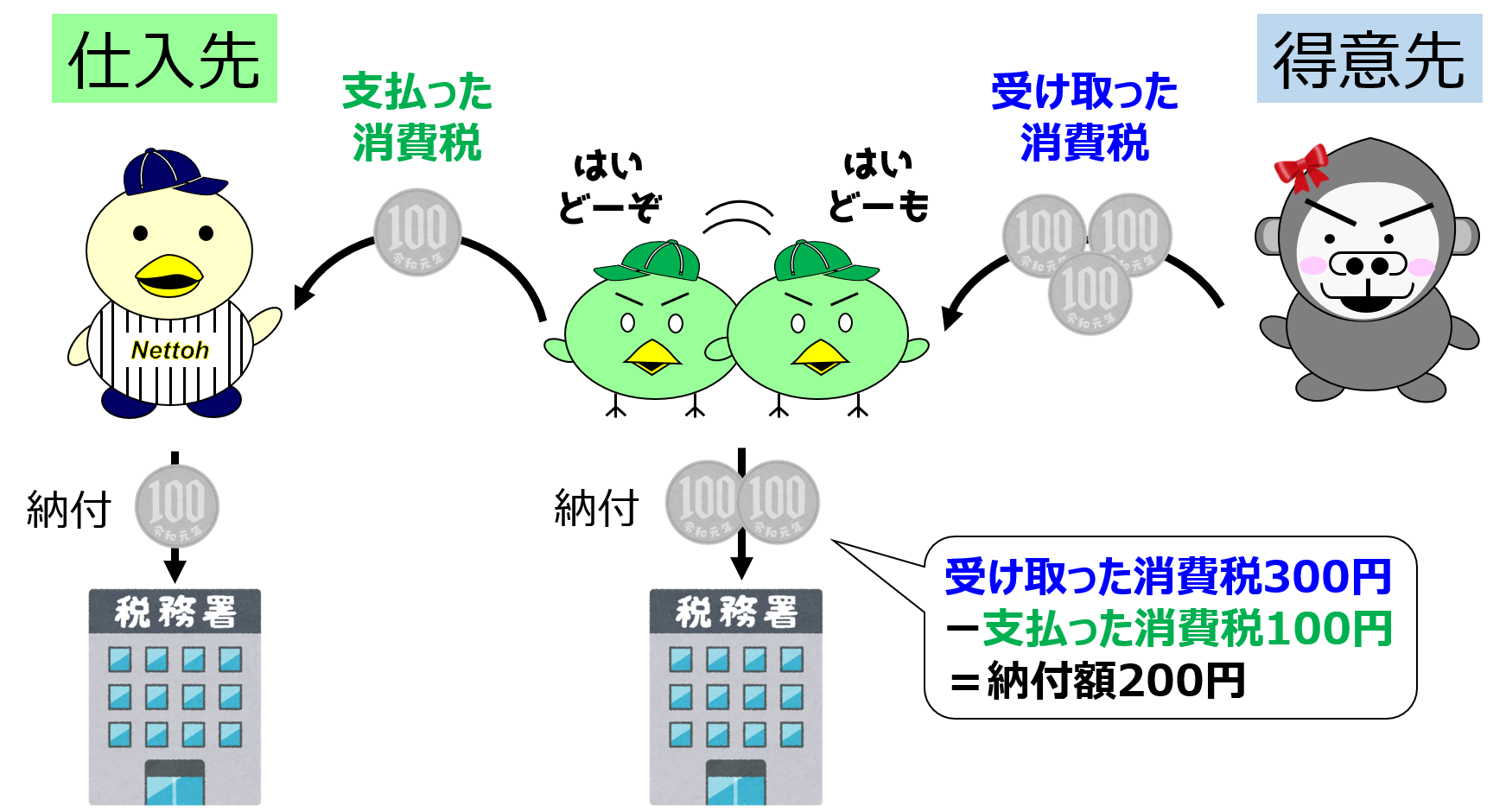

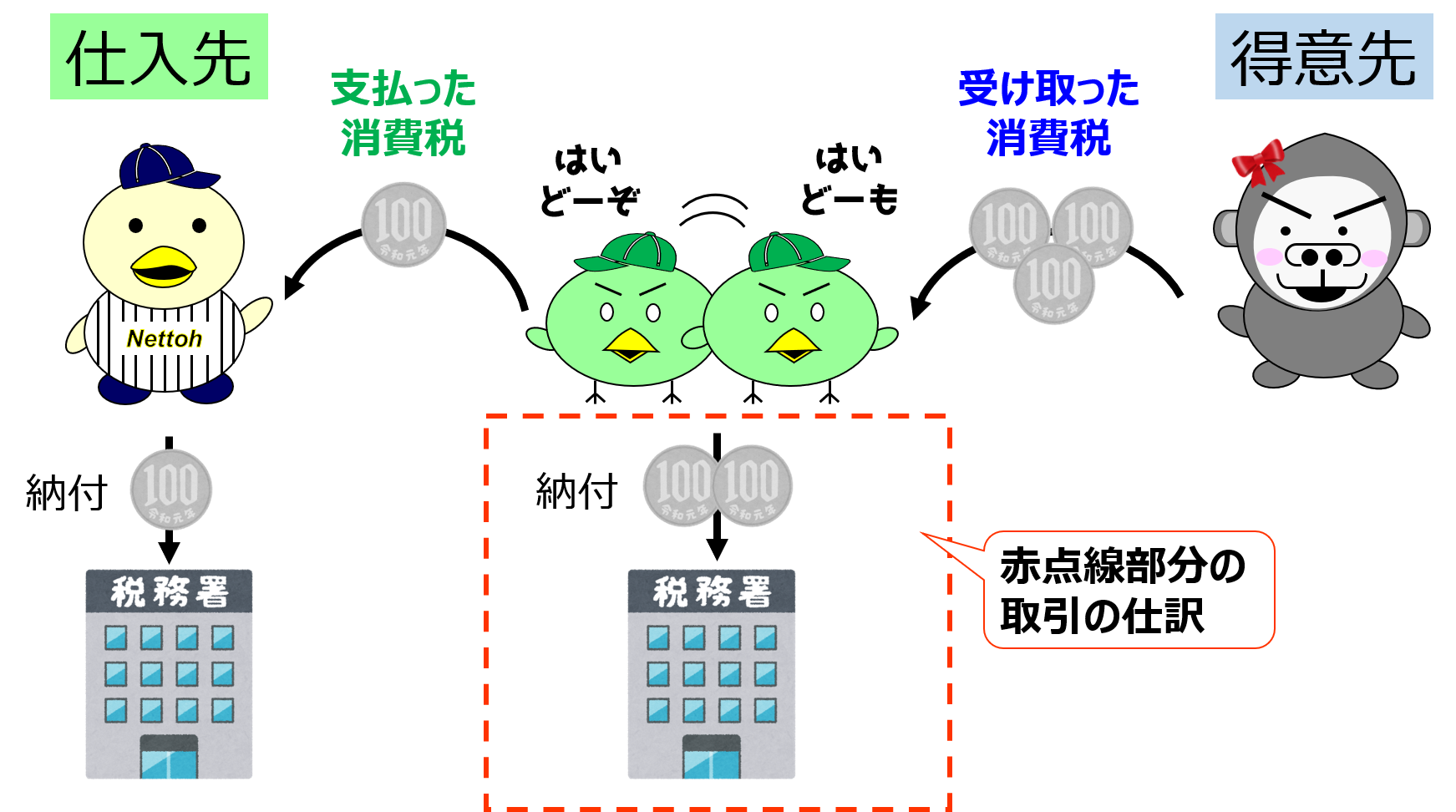

消費税は、売上に係る消費税額(受け取った消費税)から、仕入に係る消費税額(支払った消費税)を控除した金額を納付することになっています。

受け取った消費税から支払った消費税を控除しなければ、二重課税となり、納税額が多すぎることになってしまうからです。

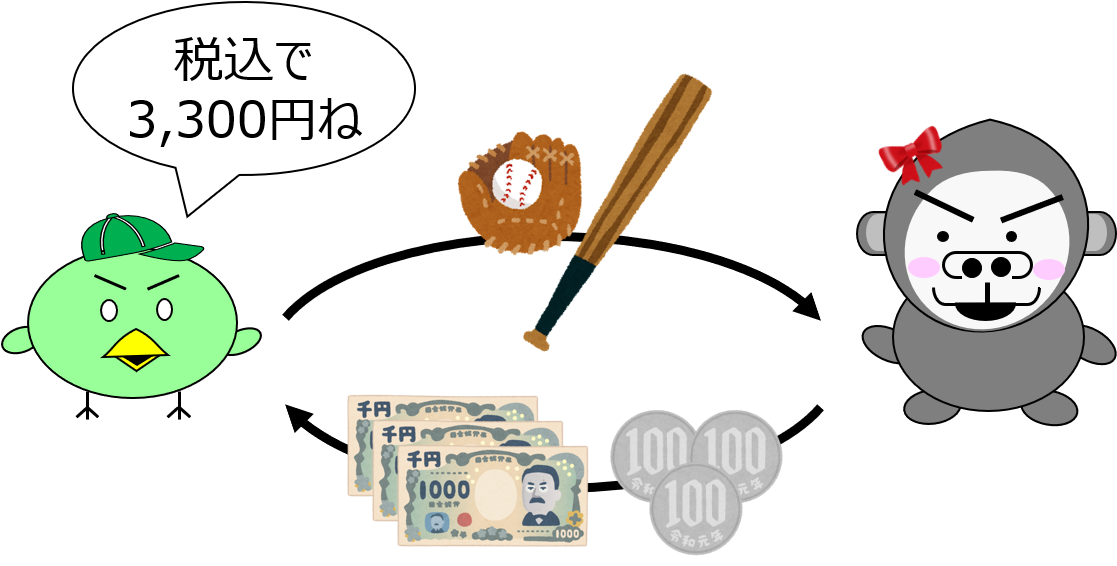

例えば、そうまから小早川が1,000円で商品を仕入れた場合、そうまは売上1,000円にかかる消費税10%の100円を納税します。

次に小早川がこの商品を、消費者である植草さんに3,000円で販売した場合、消費税300円が発生しますが、そうまから商品を仕入れた時、100円の消費税が課税されておりますので、二重に課税されないよう300円から100円を控除し200円を申告納税することになります。

この結果、国・地方自治体に納付される消費税額合計は300円となり、担税者である消費者が支払った消費税額(300円)と一致します。

このような仕組みを採ることで、二重課税が排除された公平な課税を実現しています。

消費税の仕組みを理解したところで、消費税の簿記上の処理を確認していきましょう。

消費税の処理には、税抜方式(ぜいぬきほうしき)と税込方式(ぜいこみほうしき)がありますが、簿記3級の試験では税抜方式のみが出題範囲となっているので、以降では税抜方式の仕訳について解説します。

なお税抜方式とは、支払った消費税や受け取った消費税を、仕入や売上の金額に含めない方法で、税込方式は仕入や売上の金額に消費税額を含める方法です。

消費税を支払ったとき(仕入時)の仕訳

まずは消費税を支払ったとき、すなわち仕入時の仕訳を確認しましょう。

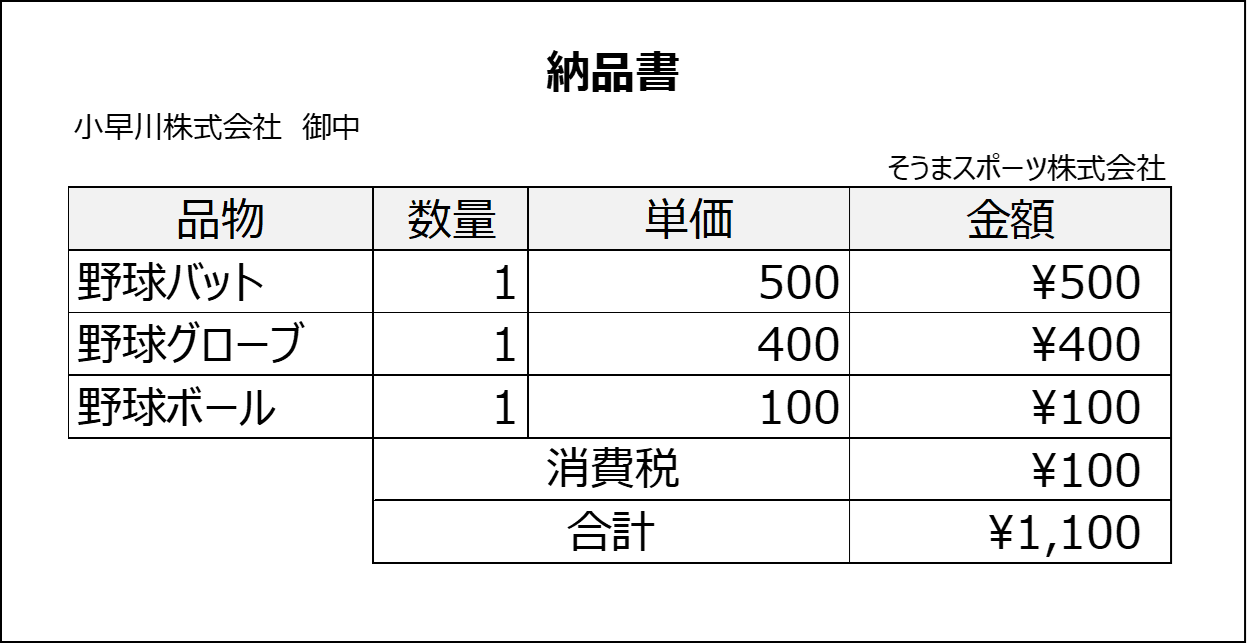

X1年4月1日に、小早川は、そうまから商品を仕入れ、品物とともに次の納品書を受け取り、代金は後日支払うこととしました。なお消費税は税抜方式で処理しています。

このとき小早川株式会社は以下の通り仕訳します。

| 借方 | 金額 | 貸方 | 金額 |

| 仕入 | 1,000 | 買掛金 | 1,100 |

| 仮払消費税 | 100 |

税抜方式では、支払った消費税を仕入の金額に含めずに、仮払消費税として資産計上します。

そこで、借方に仕入1,000円、仮払消費税100円を記録します。

そして将来の支払額は消費税額を含めて1,100円なので、貸方に買掛金1,100円を記録します。

なお仮払消費税が資産科目となる理由ですが、前述したとおり、事業者である小早川が最終的に納付する消費税額は、「受け取った消費税」から「支払った消費税」を控除した金額です。

すなわち支払った消費税は、将来納付する消費税額を減らしてくれる効果があります。そのため、資産科目として処理するのです。

消費税を受け取ったとき(売上時)の仕訳

次に、消費税を受け取ったとき、すなわち売上時の仕訳を確認しましょう。

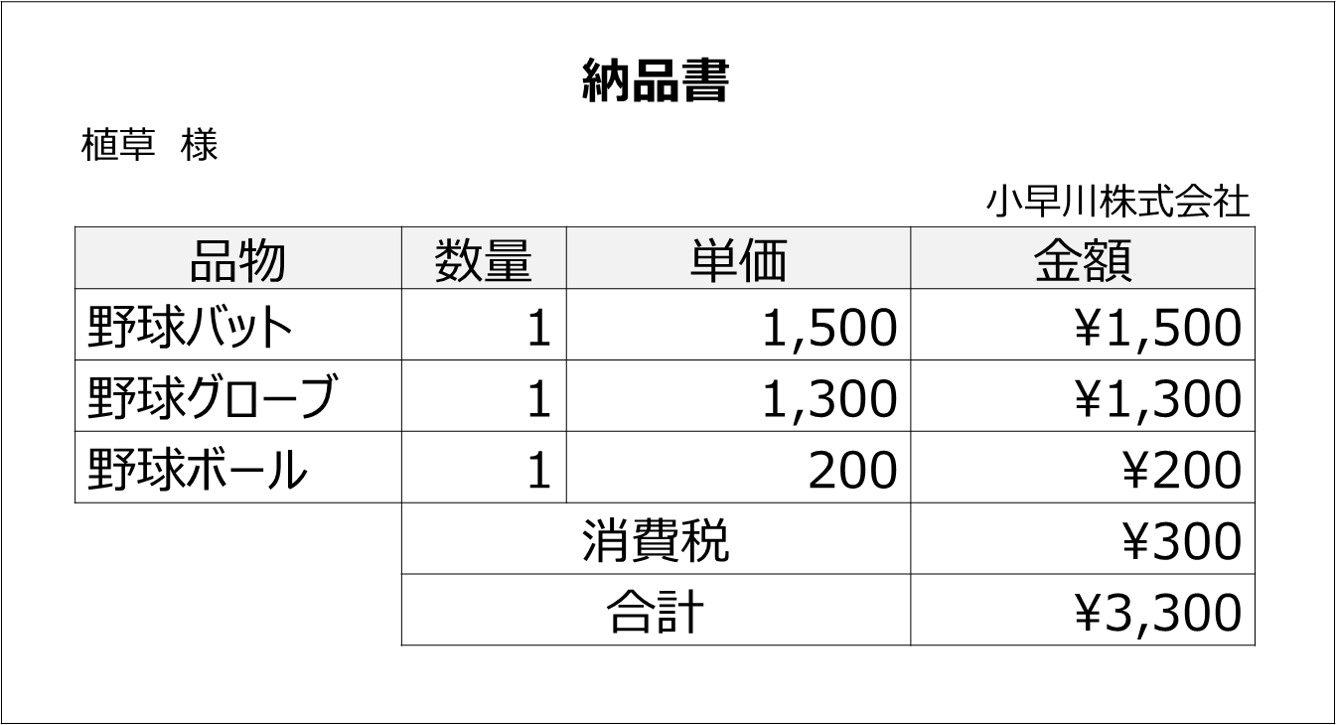

X1年9月1日に、小早川は、そうまから仕入れた商品を、植草さんに3,300円(税込)で販売し、代金は現金で受け取りました。なお販売時には以下の納品書を発行しています。

このとき小早川株式会社は以下の通り仕訳します。

| 借方 | 金額 | 貸方 | 金額 |

| 現金 | 3,300 | 売上 | 3,000 |

| 仮受消費税 | 300 |

税抜方式では、受け取った消費税を売上の金額に含めずに、仮受消費税として負債計上します。

そこで、貸方に売上3,000円、仮受消費税300円を記録します。(仮受消費税は、将来納付すべき消費税額なので、負債として取り扱います)

また売上代金として現金を受け取ったので、資産の増加として借方に現金3,300円を記録します。

決算時の仕訳

会社は、原則として、消費税を決算日の翌日から2カ月以内に納付する必要があります。

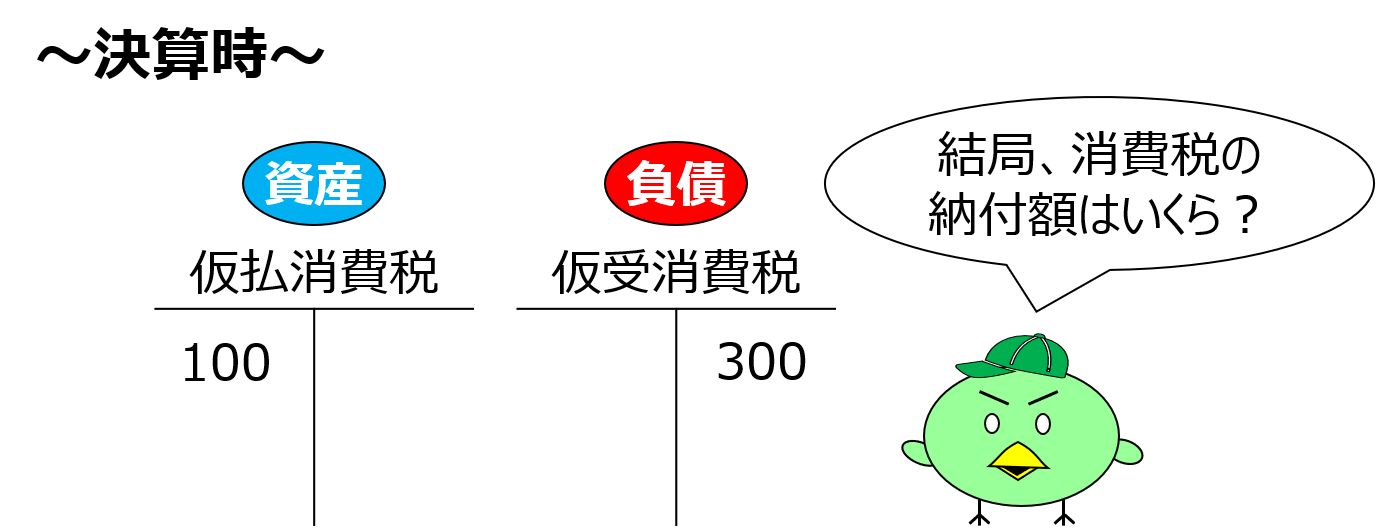

そこで決算において、受け取った消費税(仮受消費税)から支払った消費税(仮払消費税)を控除し、税務署に納付すべき金額を確定させます。

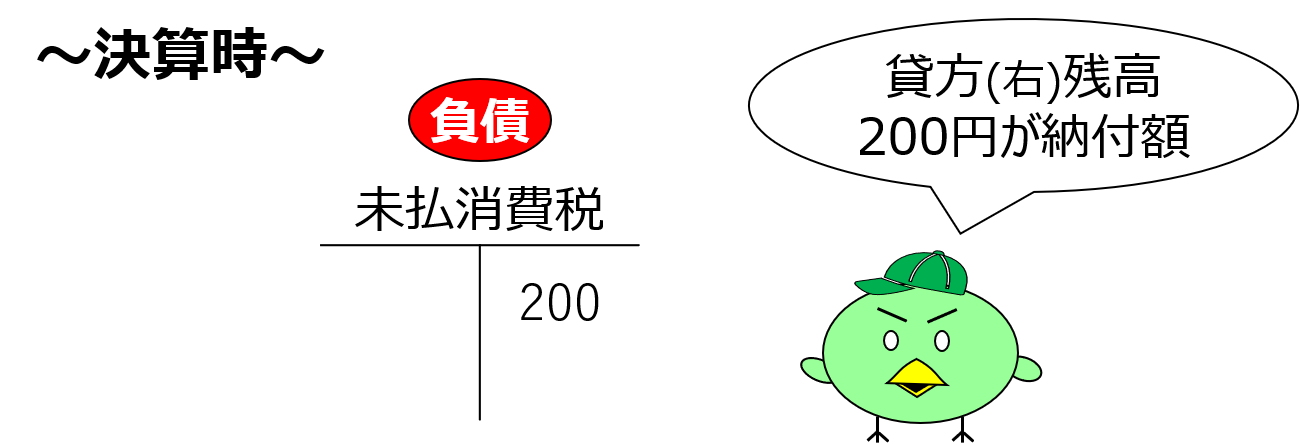

このとき、税務署に納付すべき金額は「未払消費税」という負債科目で処理します。

X2年3月31日、決算を迎えたので、小早川は、仮払消費税100円と仮受消費税300円を相殺し、納付すべき消費税額を確定させました。

このとき小早川株式会社は以下の通り仕訳します。

| 借方 | 金額 | 貸方 | 金額 |

| 仮受消費税 | 300 | 仮払消費税 | 100 |

| 未払消費税 | 200 |

仮払消費税と仮受消費税を相殺するため、借方に仮受消費税300円、貸方に仮払消費税100円を記録します。

そして貸借差額を未払消費税として処理するので、貸方に未払消費税200円を記録します。

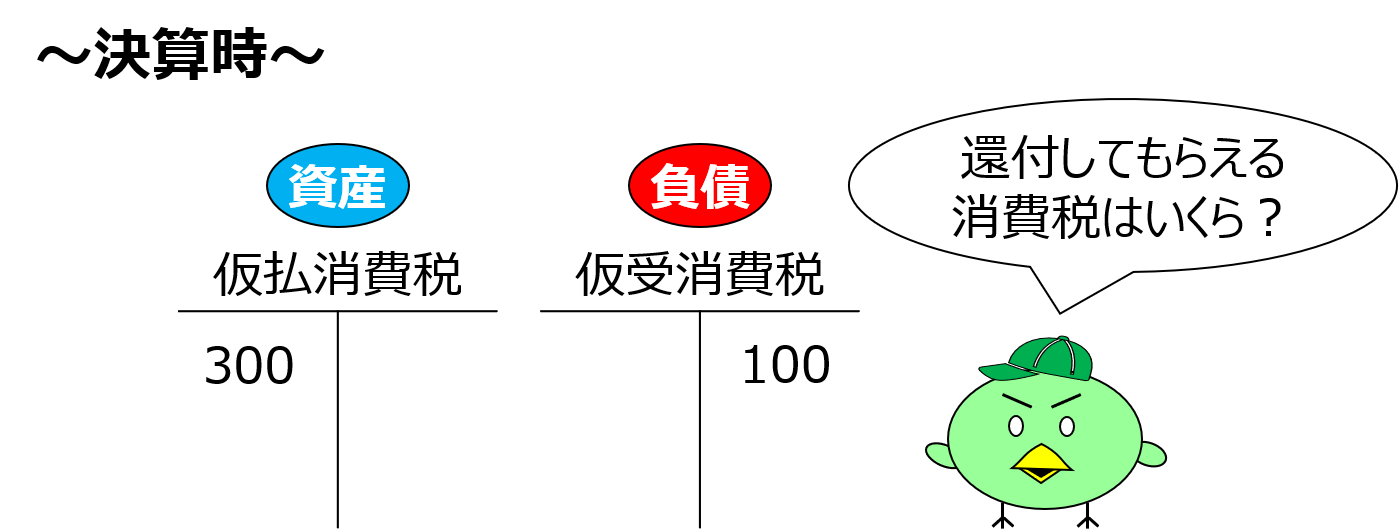

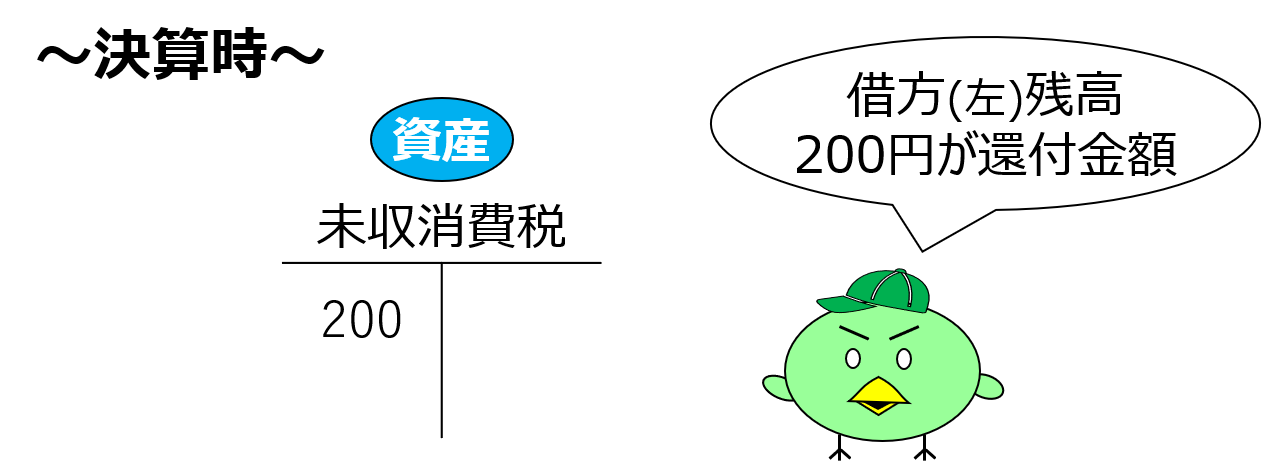

ちなみに会社の創業初期などは、売上よりも仕入や経費の金額がふくらみ、決算時点で仮受消費税残高よりも仮払消費税残高の方が大きくなることがあります。

この場合は、消費税を支払い過ぎていたということになり、後で申告すれば消費税の還付を受けることができます。

簿記上の仕訳としては、仮払消費税と仮受消費税の差額を「未収消費税」という資産科目で処理することになります。

X2年3月31日、決算を迎えたので、小早川は、仮払消費税300円と仮受消費税100円を相殺し、還付申告すべき消費税額を確定させました。

このとき小早川株式会社は以下の通り仕訳します。

| 借方 | 金額 | 貸方 | 金額 |

| 仮受消費税 | 100 | 仮払消費税 | 300 |

| 未収消費税 | 200 |

先ほどと同様に、仮払消費税と仮受消費税を相殺するため、借方に仮受消費税100円、貸方に仮払消費税300円を記録します。

この取引例では、貸借差額は借方残高となったので、資産の増加として、借方に未収消費税200円を記録します。

消費税を納付したときの仕訳

最後に、消費税を納付したときの仕訳を確認しましょう。

X2年5月31日、小早川は消費税の確定申告を行い、未払消費税200円を現金で税務署に納付しました。

このとき小早川株式会社は以下の通り仕訳します。

| 借方 | 金額 | 貸方 | 金額 |

| 未払消費税 | 200 | 現金 | 200 |

消費税を納付したので、負債の減少として、借方に未払消費税200円を記録します。

また現金で納付したので、資産の減少として、貸方に現金200円を記録します。

まとめ

- 消費税は、売上に係る消費税額(受け取った消費税)から、仕入に係る消費税額(支払った消費税)を控除した金額を納付します。

- 消費税を支払ったとき(仕入時)の仕訳

借方 金額 貸方 金額 仕入 1,000 買掛金 1,100 仮払消費税 100 - 消費税を受け取ったとき(売上時)の仕訳

借方 金額 貸方 金額 現金 3,300 売上 3,000 仮受消費税 300 - 決算時の仕訳~納付金額の確定~

借方 金額 貸方 金額 仮受消費税 300 仮払消費税 100 未払消費税 200 - 決算時の仕訳~還付金額の確定~

借方 金額 貸方 金額 仮受消費税 100 仮払消費税 300 未収消費税 200 - 消費税を納付したときの仕訳

借方 金額 貸方 金額 未払消費税 200 現金 200